今、現金を使わない人がどんどん増えています。

「ポイントを貯めたい」

「キャッシュレスで管理したい」

最近は現金をほとんど使わずに生活する人が増えています。

そんな思いから、クレジットカード選びは節約と快適さを両立する大切な第一歩ですが、世の中にはたくさんのカードがあり、どれを選ぶか迷ってしまいますよね。

「結局どれが一番お得なの?」

「初心者でも作りやすいカードはあるの?」

そんな悩みに応える定番カードが 楽天カード と 三井住友カード(NL) です。

この2枚は「年会費無料」「ポイント高還元」「使いやすさ」の3拍子がそろった、まさに王道カード。20代でも作りやすく、普段の支払いで自動的にポイントが貯まるので、初心者でも安心して使えます。

この記事では、両方のカードを実際に使ってきた経験をもとに、それぞれの特徴やメリット・デメリットを徹底的に比較。あなたの生活スタイルに合った1枚を見つけるお手伝いをします。

僕自身もこの2枚のカードを数年使ってきました。

家計管理、投資、事業に活用してきた経験があります。

じょうすけ

じょうすけどちらを選ぶかは生活スタイル次第!

そのためこの記事ではそれぞれの特徴を分かりやすく比較してあなたに合ったカードを一緒に見つけていきます。

この記事でわかること

- 年会費・還元率などの基本比較

- 楽天経済圏とVポイント経済圏の違い

- 日常の支払いでお得なのはどっち?

- 実際に使って感じたメリット・デメリット

- 失敗しない選び方と使い分け方

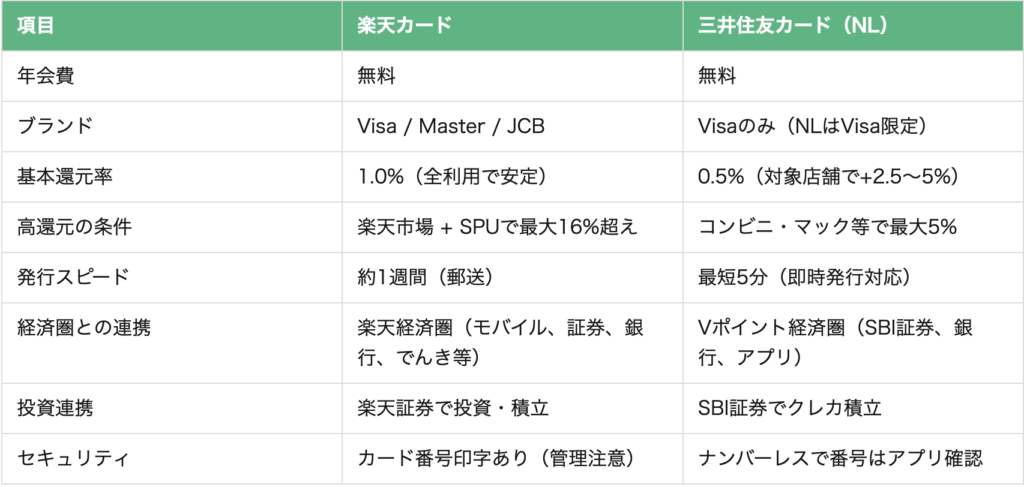

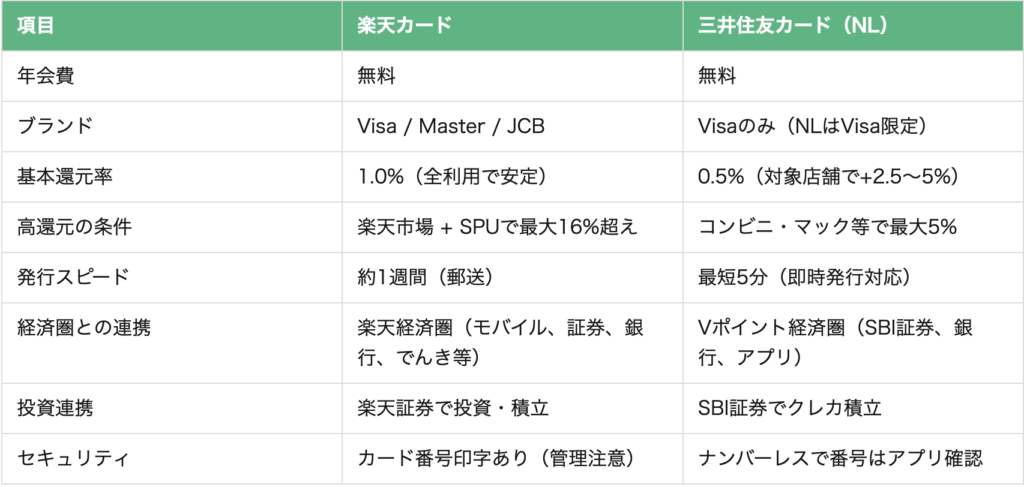

楽天カード vs 三井住友カード(NL)基本スペック比較

結論、どちらも無料で発行できるから損はありません。

まだカードを持っていない人、

1枚目・2枚目として迷っている人にもおすすめです。

✅ 楽天市場ユーザー →

✅ セブン・SBI証券ユーザー → 三井住友NLカード

どちらのカードも「年会費無料」で使いやすさ抜群。

でも、それぞれに強みや得意な分野があります。

ここでは、基本情報を比較しながら

「どんな人にどちらが向いているか」を見ていきましょう。

【比較表】まずはスペックを一覧で確認!

楽天カードの特徴とメリットを徹底解説

楽天経済圏を日常的に活用している人には間違いなく相性抜群のカードです。

楽天ポイントを最大限に活かす仕組みが整っており、ネットショッピングから日常の支払いまで幅広く使えます。

楽天市場で最大3.0%以上の高還元

楽天カードの最大の魅力は、楽天市場での還元率です。通常のポイント還元率は1.0%ですが、楽天市場で使うと+2〜3%が上乗せされ、合計で3.0%以上の還元を受けられます。

例えば、1万円分の買い物をした場合、通常は100円分の還元。しかし楽天市場でカード決済すると、300円以上のポイントが戻ってきます。

月に5万円の買い物をすれば1,500円分、年間にすると18,000円以上の還元。

「使うだけで得する」仕組みが整っている!

さらに、楽天のSPU(スーパーポイントアッププログラム)を活用すれば、楽天モバイルや楽天証券などと組み合わせることで、還元率は+5〜10%に。買い物額が大きい人ほど、還元額の差は大きく広がります。

楽天でお得にふるさと納税をしたい人は今月がチャンス!

楽天サービスとの連携でポイント倍増

楽天カードは「単体で使う」だけでなく、楽天グループのサービスと連携させることで真価を発揮します。

- 楽天証券:投信積立をカード払いすると1.0%還元。毎月5万円を積み立てれば500ポイントが自動的に貯まり、そのポイントで投資を続けることもできます。

- 楽天モバイル:スマホ利用料の支払いでもポイント還元。条件を満たせばSPU倍率が上がり、楽天市場の買い物もさらにお得に。

- 楽天でんき・楽天ガス:毎月の固定費を支払うだけでポイント付与。生活インフラと連携することで、無理なくポイントが貯まります。

楽天経済圏を日常の中に取り入れるほど、ポイントが自然と貯まっていくサイクルが完成します。

年会費無料で安心して持てる

楽天カードは発行も維持も完全無料。初めてクレジットカードを作る人でも安心して使えます。サブカードとして持っておくのもおすすめです。

「普段は別のカードを使い、楽天市場の買い物だけ楽天カードで」という使い分けができるのも便利です。

楽天ポイントは使える場所が非常に多く、マクドナルド、ミスタードーナツ、ファミリーマートなど街中の店舗でそのまま利用可能。日用品の購入や外食にも使えるため、ポイントが余って困ることはありません。

三井住友カード(NL)の特徴とメリット

三井住友カード(NL)は、カード番号が表面に印字されていない「ナンバーレス」デザインが特徴です。セキュリティ性が高く、スマホだけで完結できる仕組みも整っているため、若い世代を中心に人気を集めています。キャッシュレス時代にマッチした安心感と使いやすさが魅力の1枚です。

コンビニ・マクドナルドで最大5.0%還元

三井住友カード(NL)の最大のメリットは、コンビニやファストフードでの驚異的な還元率です。セブン-イレブン、ローソン、ファミリーマート、そしてマクドナルドでVisaタッチ決済を利用すると、なんと最大5.0%還元が受けられます。

例えば、毎日500円のランチをマクドナルドで支払った場合、1か月(20日間)で500円相当のポイントが貯まります。年間にすると6,000円分の還元です。日常的に利用する人ほど「現金払いとの差」が大きくなり、実質的に食費や日用品代を節約できます。

SBI証券と連携してポイント投資が可能

投資を始めたい人にも、三井住友カード(NL)は心強い味方です。SBI証券で投資信託の積立をカード払いに設定すると、毎月の積立額に対して1.0%のVポイント還元が受けられます。これは楽天カードと並ぶ業界トップクラスの水準です。

例えば、月5万円を積み立てると毎月500ポイント、年間で6,000ポイントが貯まります。そのポイントを再び投資に回せば「お金が自動的に増えるサイクル」を作れるのも大きな魅力です。

即時発行・スマホ完結・タッチ決済対応

申し込みから最短5分でカード番号が発行されるため、すぐに利用を始められます。Apple PayやGoogle Payに登録すれば、プラスチックカードを待たずにコンビニやスーパーでタッチ決済が可能です。

財布を持ち歩かずにスマホだけで支払いができるため、日常の小さなストレスも減らせます。忙しいビジネスパーソンやミニマルな生活を目指す人にとって、三井住友カード(NL)はまさに「次世代のスタンダードカード」といえるでしょう。

セキュリティ・利便性・投資との相性がすべてそろっているのが、三井住友カード(NL)の最大の強みです。

メリット・注意点を徹底比較

楽天カードと三井住友カード(NL)は、どちらも「年会費無料」で使いやすい優秀なカードです。ただし、それぞれにメリットがある一方で、人によっては合わない点(注意点)も存在します。ここでは両カードのデメリットも正直に紹介し、失敗しない選び方を解説します。

楽天カードの注意点

楽天カードはポイントの貯まりやすさが魅力ですが、その仕組みは定期的に変更されることがあります。例えば、SPU(スーパーポイントアッププログラム)の条件が追加されたり、ポイント倍率が引き下げられたりするケースです。いわゆる「改悪」があるため、楽天市場をあまり利用しない人にとってはメリットが薄く感じられるかもしれません。

また、SPU条件を満たすには「楽天モバイル契約」「楽天証券での投資」「楽天でんきの利用」など複数のサービスを組み合わせる必要があります。楽天サービスを積極的に活用できない人には、最大限の還元を得にくい点も覚えておきましょう。

三井住友カード(NL)の注意点

一方の三井住友カード(NL)は、コンビニやマクドナルドなど対象店舗では最大5%還元と非常にお得です。しかし、それ以外の店舗での基本還元率は0.5%と低めに設定されています。日常的に対象店舗を利用しない人にとっては、恩恵を感じにくいでしょう。

さらに、貯まるのは「Vポイント」という独自ポイント。楽天ポイントに比べて使える場所がやや限られており、特にネットショッピングでは使い勝手が劣る場面があります。もちろん、SBI証券で投資に使えるなど強みもありますが、「ポイントの汎用性」を重視する人には合わない場合もあります。

経済圏の違いを比較:楽天経済圏 vs Vポイント経済圏

両カードを選ぶうえで欠かせないのが「経済圏」の違いです。カード単体のスペックだけでなく、自分がどちらのサービスを日常的に使っているかで選ぶのが失敗しないコツです。

楽天経済圏

楽天市場、楽天モバイル、楽天銀行、楽天証券、楽天でんき、楽天トラベル…。生活のあらゆる場面をカバーできるのが楽天経済圏です。ポイント還元率の高さに加え、貯まったポイントは投資・保険・ふるさと納税などにも使えるため、活用範囲が非常に広いのが特徴です。

特にネットショッピングを中心に生活している人や、楽天市場をメインに利用する人にとっては、圧倒的なポイント還元効果を実感できるでしょう。

Vポイント経済圏

三井住友銀行、SBI証券、Vポイントアプリを中心とした経済圏がVポイント経済圏です。日常の支払いで自然にポイントが貯まりやすく、キャッシュレス生活との相性も抜群です。

また、PayPayなどとの連携もあり、利用シーンは年々広がっています。特にSBI証券を使っている人にとっては、投資と家計管理を両立できる便利なカードといえるでしょう。

結論:あなたに合うカードはどっち?

ここまでの比較をまとめると、以下のように選ぶのがおすすめです。

- 楽天市場で買い物をよくする人 → 楽天カード一択!

- コンビニやマックを日常的に使う人 / SBI証券ユーザー → 三井住友カード(NL)が最適!

- 家計用と投資用でカードを分けたい人 → 両方持つのがベスト!

最後に:今すぐお得生活をスタート!

どちらのカードも年会費無料なので、持つだけでリスクはゼロです。「自分に合うかな?」と悩むより、まずは1枚作って使ってみるのが一番の近道です。

楽天市場やコンビニでの買い物が、今日から一気にお得に変わります。実際に僕自身も両方のカードを使ってきましたが、「持って損はない」と自信を持っておすすめできます。

申し込みは最短5分で完了。スマホから簡単に手続きでき、即日利用開始も可能です。キャッシュレス生活をもっと快適にするために、ぜひ今すぐ行動してみてください。

あなたの生活スタイルにぴったりの1枚が、きっと毎日の家計をラクにしてくれるはずです。

コメント